「領収書の電子化が義務化されたの?」

「これまでと何が変わったの?」

「領収書の電子化とは具体的に何をすれば良いの?」

そう不安に感じていませんか?皆さんもご存じの通り、2021年に電子帳簿保存法の大幅な見直しが行われ、2022年1月1日から領収書を始めとする電子取引における電子データの保存ルールが変わりました。

それにより、先ほどのようなさまざまな不安を抱えている人も多いでしょう。

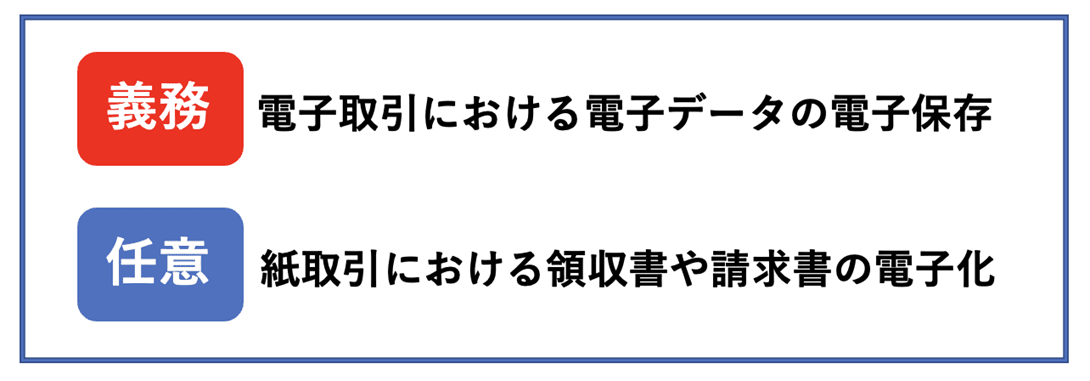

結論から言うと、今回の改正で電子保存が義務化されたのは電子取引で行われた場合の国税関係書類の保存です。電子取引以外の紙のやり取りの場合は、電子化はあくまでも任意になります。

電子取引で行われた場合の国税関係書類とは、メールやWebサイトからダウンロードした契約書、請求書、領収書などのことです。これは、法人、個人事業主、事業規模を問わずすべての人が対象になります。

ただ、すぐに電子保存の義務化が本格始動するわけではなく、2023年12月31日までは宥恕(ゆうじょ)期間とされています。宥恕期間とは「寛大な心で許すこと」という意味で、つまり2024年1月1日の本格始動までの間は今まで通り電子データを印刷して紙ベースで保存していても、ただちに罰則があるわけではありません。

そして、今回の法改正では紙ベースの領収書を電子化するための要件が緩和され、電子帳簿を導入するハードルが大きく下がりました。これは、今後の社内業務効率化に向けた国税関係書類の電子化を前向きに検討すべき良い機会だと言えます。

そこでこの記事では、

◎電子帳簿法の改正ポイント

◎領収書を電子化するメリットデメリット

◎領収書を電子化する方法

◎領収書を電子化する注意点

について、分かりやすく解説していきます。

この記事を最後までお読みになれば、電子帳簿保存法の改正ポイントや義務化された電子取引の電子データの保存方法、紙の領収書の電子化について深く理解でき、すぐに実践することができるでしょう。

この記事があなたのお役に立てれば幸いです。

目次

1. 2022年電子帳簿保存法の改正ポイントは大きく2つ

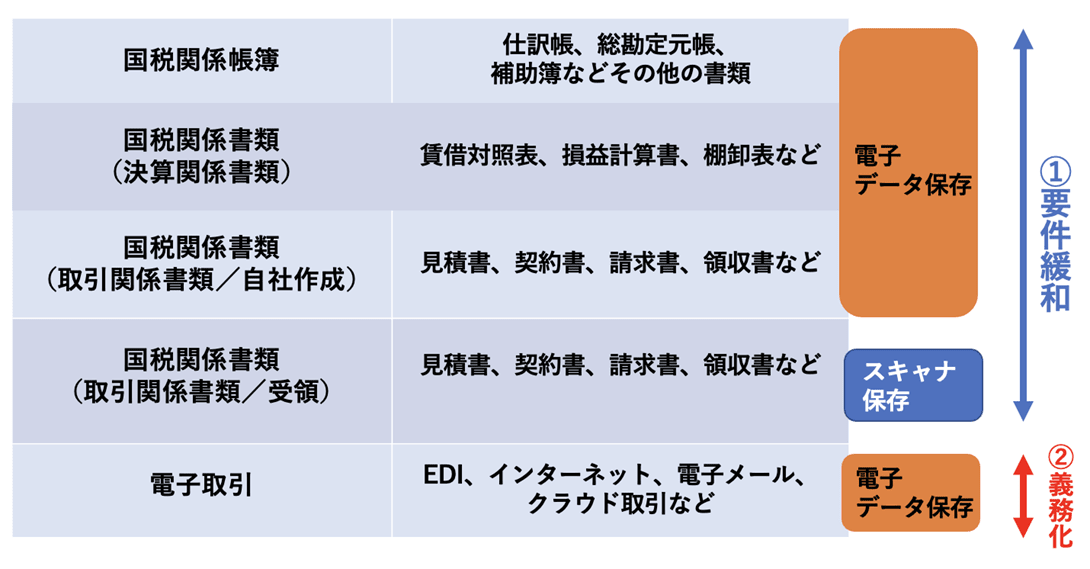

冒頭でもお話した通り、2021年に電子帳簿保存法の大幅な見直しが行われ、2022年1月1日から電子取引の電子データの保存ルールが変わりました。「領収書を電子化しなければいけなくなるらしい!」と巷で言われているのは、このことです。

厳密には、すべての領収書の電子化が義務化されたのではありません。義務付けられたのは、電子取引における電子データの電子保存です。

今回の改正のポイントは大きく2つに分けられます。

1つ目は電子化における要件が緩和されたこと

2つ目は電子取引の場合は領収書などの電子保存が義務化されたこと

です。

そして電子化における要件緩和についてはさらに4つのポイントがあり、今回お伝えしたいのは要件緩和と義務化の2つを合わせた5つのポイントになります。5つとは具体的に、

①事前承認制度の廃止

②スキャナ保存におけるタイムスタンプ要件の緩和

③検索要件の緩和

④適正事務処理要件の廃止

⑤電子取引における電子データ保存義務化

となります。

これまで電子化はあくまでも任意でしたが、導入には初期費用コストや社内フローの確立などハードルが高く、普及の足かせになっていました。今回の改正では電子化へのハードルが一気に下がったので、これをきっかけに業務効率化に向けて電子帳簿の導入を検討する会社も増えるでしょう。

それではこれらの改正ポイント5つについて、どういう点が変わったのかもう少し具体的にお話していきますね。

1-1.事前承認制度の廃止

これまで電子帳簿保存を開始するためには、利用希望の月の3ヶ月前までに所管の税務署長への事前承認が必要でした。

今回の法改正では事前承認制度が廃止になり、電子帳簿保存法に対応した機能を備えている会計システムやスキャナ等などの設備が準備でき次第、速やかに電子帳簿保存を行うことが可能になりました。

事前承認が不要になったことで事務手続きの負担が軽減され、いつでも好きな時に電子化を進めることができるようになります。

1-2.スキャナ保存におけるタイムスタンプ要件の緩和

今回の改正では、紙ベースの領収書や請求書をスキャナ保存する際のタイムスタンプに関する要件が緩和されました。

緩和された要件とは

・修正や削除を行った記録が残せるシステムであればタイムスタンプが不要

・タイムスタンプを付与する期日は、従来の3日から最長2ヶ月と7営業日以内に延長

という点です。

タイムスタンプとは、その文書がタイムスタンプが付与された時間に存在していたことと、タイムスタンプを付与してから書類が変更されていないことを示すものです。

電子文書は紙の文書に比べて劣化がなく修正が容易であるため、書類が原本であることを証明するために「タイムスタンプの付与」が定められているのです。タイムスタンプは第三者機関である「時刻認証局(通称TSA)」が発行を行っています。

タイムスタンプは初期費用に10万円以上するシステムもあり、導入コストの大きさがデメリットでした。電子データの修正が確認できるシステムを使えばタイムスタンプが不要になることで、電子帳簿の導入のハードルが下がるでしょう。

さらに、これまではタイムスタンプを付与する場合は3営業日以内が原則でしたが、今回の改正で最長2ヶ月と7営業日以内に延長されました。これにより、長期休業や祝日を挟んだ場合でも余裕を持ってタイムスタンプの付与を行うことができます。

1-3.検索要件の緩和

国税関係帳簿・書類の電子データ保存、スキャナ保存について、これまで煩雑だった検索要件が緩和されました。従来は、勘定項目や帳簿の種類に応じた主要な記録項目など、詳細に検索要件が定められていたので、かなり作業負担が軽減されることになります。

具体的には、電子書類の検索項目への入力が3項目になり、

・日付

・取引金額

・取引先

だけになったのです。

例えば4月1日に98,765円をA社と取引した場合、

「0401_98765_A社」

と入力して保存すれば良いことになります。

1-4.適正事務処理要件の廃止

適正事務処理要件とは、紙書類のスキャンを行う際に不正を防止するための仕組みです。これまでは、

・どのタイミングでスキャン、タイムスタンプを付与するかなどルールを作る(社内規定の整備)

・書類をスキャンしてからタイムスタンプを付与するまで2名以上で行うこと(相互けん制)

・作業の手順やスキャンデータに不備がないか年1回以上チェックする(定期検査)

が必要とされてきましたが、改正後はこれらが不要になります。

これにより定期検査に必要だった原本(紙書類)は、スキャン後すぐ廃棄できるほか、これまで2名以上で処理しなければならなかった事務処理は1名でも作業できることになりました。

1-5.電子取引における電子データ保存義務化

今回の改正でもっとも影響を与えているのが、この「電子データ保存の義務化」ではないでしょうか。今回の改正では、電子取引における電子データは、紙ではなく電子データとして保存することが義務付けられています。

つまり、電子取引において拝受した請求書や領収書などの電子データは、出力保存は原則不可となります。電子取引における電子データの拝受とは具体的に、

・請求書をPDFでメールでもらった

・Web請求システムを利用して請求書を発行している

・メールで領収書を受け取った

・予約サイトのwebページから領収書を受け取った

という場合です。

電子データとして保存する際には、定められた「検索要件」で管理しておく必要があります。検索要件についてはこの後に説明していきますね。

領収書などの電子データの保管先に決まりはありません。ハードディスクやクラウドなど、使いやすい方法を選ぶと良いでしょう。

2. 領収書を電子化するメリット

先ほどの説明で、電子帳簿保存法改正のポイントがお分かりになったでしょうか。お伝えした5つのポイントからも分かる通り、今回の改正では電子取引における電子データ保存の義務化だけでなく、領収書を始めとする国税関係書類の電子化の要件緩和がなされています。

そのため、これまで「なんだか決まりが多くて面倒そうだな」と領収書の電子化に二の足を踏んでいた会社も、電子化に踏み切りやすくなりました。

では、そもそも領収書などの国税関係書類を電子化するメリットは何なのでしょうか。

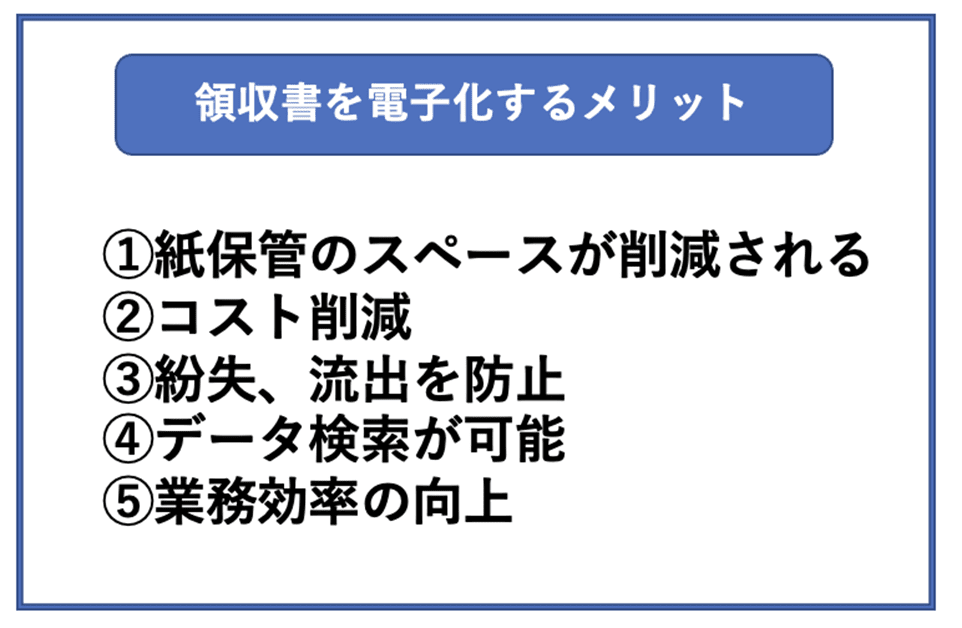

領収書を電子化するメリットは、次の5点です。具体的には、

・紙保管のスペースが削減される

・コスト削減

・紛失、流出を防止

・データ検索が可能

・業務効率の向上

という点です。それぞれについて詳しく説明していきましょう。

2-1.紙保管のスペースが削減される

領収書など、これまで紙で保管していた書類が電子化されることで、当然ですが書類を保管していたスペースが削減されることになります。

法人の場合、紙の領収書の保管期間は原則7年間です。7年分の領収書を原本保存するにはそれなりのスペースが必要ですよね。

特に事務所が狭い、自宅と兼用しているという場合などは、紙保管のスペースがなくなることは大きなメリットになるでしょう。

2-2.コストの削減

領収書などの電子化により、紙の領収書に関連するコストを削減することができます。紙の領収書に関連するコストとは、

・印刷するためのトナー代

・用紙代

・印紙代

・郵送代

などになります。取引先が多ければその分コストもかかっていますので、電子化が大きなコストカットにつながります。

2-3.紛失、流出の防止

紙保存では領収書の紛失や流出といったリスクがありましたが、電子化すれば紛失や消失するリスクを最小限に抑えることができます。

電子データのセキュリティ対策を講じていれば、紙保存よりも格段に安全に保存できるでしょう。

2-4.データ検索が可能

電子データとして保存することで書類のデータ検索ができるようになり、容易にデータを探し出すことができます。

これまでの紙保存では、「◯年△月のXX社の領収書はどこだっけ…」と、何年分もある書類の山から探さなければなりませんでした。きちんと年月順にファイリングして保管されていても、手間や時間がかかる作業ですよね。

電子データなら、ほぼ数秒でデータ検索が可能になります。

2-5.業務効率の向上

紙保存の場合は、領収書の印刷や紙原本のファイリングといった作業が生じます。企業規模が大きいと領収書が出される数もかなり多いので、領収書に関する負担はほかの業務を圧迫しかねません。

電子データなら印刷もファイリングもいらないので、業務全体の作業効率の向上を図れるのです。

3. 領収書を電子化するデメリット

領収書の電子化はメリットが大きい仕組みですが、少なからずデメリットもあります。

領収書を電子化するデメリットは次の2点で

・初期費用がかかる

・社内業務フロー整備に時間がかかる

という点です。具体的にどのような理由でデメリットだと考えられるのか、詳しく説明していきましょう。

3-1. 初期費用がかかる

領収書を始めとする国税関係書類の電子化には、専用のソフトやアプリケーション、電子機器が必要な場合があります。具体的には、

・タイムスタンプの導入

・クラウド会計システムの導入

・スキャナ

などです。このほかに、社内に電子帳簿保存法などに詳しい人がいない場合は、専門知識や技術を持った派遣社員を臨時で雇う場合もあるでしょう。

このように最初のうちはシステム構築のために費用がかかってしまうことを頭に入れておく必要があります。

3-2. 社内業務フロー整備に時間がかかる

領収書などの国税関係書類を電子化する際には、まず社内で業務フローを確立して浸透させることが必要です。具体的には、

・誰が電子データを作成するか

・誰が電子データを管理するか

・紙ベースの書類のスキャンは誰が担当するか

・タイムスタンプはいつ付与するか

といった内容です。

電子化をただやみくもに進めてしまうと混乱を招き、人為的なミスによる電子データの消失やタイムスタンプを期日内に付与できないなどのリスクが生じる可能性があります。

正確で安全に電子化を進めていくためにも、業務フローの確立は必須です。社内に浸透するまで時間はかかりますので、余裕を持って取り組むことが大切です。

4. 領収書を電子化する方法を分かりやすく解説

ここまでの説明で、領収書を電子化するメリットデメリットがお分かりになったでしょうか。それでは実際に、領収書を電子化する方法を解説していきましょう。

今回は、次の2つのケースについて説明していきます。

①紙の領収書を電子化する方法

②電子データで受け取った領収書の保存方法

①は任意ですが、②はこのたびの法改正で義務化されたものですので、最後まで良くお読みになって参考にしてみてください。

4-1. 紙で受領した領収書を電子化する方法

領収書を紙で受領した場合は、次の3つのSTEPで電子化を進めていきます。

【STEP1】紙の領収書をスキャン

【STEP2】タイムスタンプを付与

【STEP3】検索要件に沿った項目で保存

それぞれについて詳しく説明していきましょう。

4-1-1. 紙の領収書をスキャン

まず最初にすべきことは、紙の領収書をスキャンすることです。スキャンは、スキャナーでも構いませんが、専用のアプリケーションが便利です。

専用のアプリケーションは、

・スマートフォンで撮影できるアプリケーション

・スキャン、保存、管理まで自動で行えるクラウド会計アプリ

などが便利です。中でのクラウド会計アプリがおすすめで、帳簿とも連動できる場合があるので経理の負担を大きく軽減することができるでしょう。

4-1-2. タイムスタンプを付与

電子データの保存にはタイムスタンプの付与が必要です。タイムスタンプとは前にも説明した通り、その文書がタイムスタンプが付与された時間に存在していたことと、タイムスタンプを付与してから書類が変更されていないことを示すものです。

電子データの保存には本物だと確認できる「真実性の確保」と誰でも視認できる「可視性の確保」が求められるため、このタイムスタンプの付与が必須になっています。

タイムスタンプは時刻認証局が認定したタイムスタンプ事業者によって付与されます。タイムスタンプを付与する方法を具体的に説明すると、

①タイムスタンプのシステムにスキャンした領収書のデータをアップロードする

②タイムスタンプ事業者からタイムスタンプが付与される

という流れです。

タイムスタンプは、「最長2ヶ月と概ね7営業日以内に付与する」ことが定められています。

なお、所定の要件を満たすクラウド会計システムなどを利用する場合は、タイムスタンプの付与は必要ありません。所定の要件とは

・データの修正や削除の履歴が残る

・修正や削除ができない

・入力期限内にデータを保存したことが確認できる

という場合です。

| 【タイムスタンプを利用するには】 |

| タイムスタンプは自社で付与できるものではありません。信用性を高めるために、第三者機関である時刻認証局が認定した事業者から付与されるものです。 そのためタイムスタンプを利用するためには、 が必要です。 事業者によって初期費用は異なりますが、会員登録に費用がかかる場合や、システムの導入に10万円以上かかる場合もあります。 ただし、初期費用が安くてもタイムスタンプの発行ごとにかかる費用が高い場合もありますので、全体のバランスを見て決めることが必要です。 |

4-1-3. 検索要件に沿った項目で保存

スキャンした領収書にタイムスタンプが付与されたら、最後に保存をしていきます。保存方法は画像とPDFどちらでも良いのですが、PDFの方が検索しやすいことや解像度が高いことから、PDFがおすすめです。

保存する際は、改正された電子帳簿保存法で決められている検索要件に沿った項目で保存する必要があります。

定められた検索要件とは次の3つで、

・日付

・取引金額

・取引先

です。

保存先に決まりはなく、ハードディスクやクラウドなど使いやすい方法で問題ありませんが、誰でもすぐに検索できるように、社内で保存場所は決めておいた方が良いでしょう。

4-2. 電子データで受け取った領収書の保存方法

先ほど紙の領収書を電子化する方法を説明しましたので、次に電子データで受け取った領収書の保存方法を説明します。

こちらは今回の法改正で義務化されたもので、領収書だけでなく請求書や注文書、見積書なども含めます。

電子データで受け取った領収書は、次の3STEPで保存する必要があります。

【STEP1】電子データをダウンロード

【STEP2】タイムスタンプを付与

【STEP3】検索要件に沿った項目で保存

それぞれについて詳しく説明していきますね。

4-2-1. 電子データをダウンロード

受領した領収書は確実にダウンロードすることが必要です。例えばメールで領収書のPDFが添付されて送られてきた場合、「メールを残しておけば良いかな」と思いがちですがそれは違います。

なぜかと言うと、メールのままだと電子帳簿保存法の検索要件にある、「日付」「取引金額」「取引先」の取引情報が明確ではないので「違反」とみなされてしまいます。

そのため、電子データを受け取った場合は、すべてしっかりダウンロードして保存するようにしましょう。

4-2-2. タイムスタンプを付与

電子データをダウンロードしたら、紙の領収書の電子化と同じように、最長2ヶ月と概ね7営業日以内にタイムスタンプを付与します。

タイムスタンプを付与しなくても良い場合もあり、

・タイムスタンプが付与されている領収書を拝受した

・修正、削除ができないシステムを利用して電子データを拝受した

というケースです。

とは言え、タイムスタンプの導入にはコストがかかります。そのため、必ずしも取引先がタイムスタンプを導入しているかは分からないため、現実的なのは

・自社でタイムスタンプを付与する

・修正、削除ができないシステムを利用して電子データを拝受する

という方法になります。

専用のクラウド会計システムを利用しておけばタイムスタンプを付与しなくても良いので安心です。

4-2-3. 検索要件に沿った項目で保存

最後は、紙の領収書を保存した時と同じように、検索要件に沿った項目で保存します。

繰り返しになりますが確認の意味も込めて説明すると、

・日付

・取引金額

・取引先

の3つの要件で保存しましょう。

5. 領収書を電子化する際の注意点

先ほどの説明で領収書を電子化する方法と電子データの保存方法がお分かりになったでしょうか。「早速領収書の電子化に取り組みたい!」と考えている人も多いかと思います。

そこでお伝えしたいのが、領収書を電子化する際の注意点についてです。電子化に取り組む前に注意点をしっかりと把握しておくことで、失敗なく電子化を進めることができるでしょう。

領収書を電子化する際の注意点は次の2つで、

①データの安全性を高める必要がある

②罰則が強化された

という2点です。

それぞれについて詳しく説明していきましょう。

5-1. データの安全性を高める必要がある

国税関係書類は紙による保存でも電子保存でも、7年間の保存義務があります。万一その間にデータを紛失してしまうと罰則の対象になってしまうため、厳重にデータを保存する必要があるのです。

電子データを紛失したり流出しないためには電子データの安全性を高める必要があります。人為的なミス以外で考えられるリスクとしては、

・ネットワークを通じたサイバー攻撃

・パソコンのウイルス感染

などがあります。原因が何であれ、領収書などの国税関係書類は会社にとって重要書類ですので、万一消失してしまえば大きなリスクになります。

だからこそ、日頃から最大限の予防策を講じておくことが非常に大切になってきます。

予防策としては、セキュリティ対策が非常に重要です。

・電子データにはパスワードを付与して保管する

・データへのアクセスログを取得する

・セキュリティソフトを導入する

といった方法で、万全のセキュリティ対策を施すようにしましょう。

| 【電子データのセキュリティ対策ならアークサーブがおすすめ】 |

| 「信用性の高いセキュリティ対策のおすすめが知りたい」 と考えていませんか?大切な重要書類をしっかりと守るためには、信用できるセキュリティ対策を講じることが重要です。 そこでたくさんあるセキュリティソフトの中からおすすめしたいのが、信頼と実績を誇る「arcserveのデータ保護ソフト」です。 arcserveは10年以上に渡り国内Windows環境のバックアップソフトウェアで過半数のシェアを維持していて、多くの人からニーズを集めています。 arcserveをおすすめするポイントは次の3つで、 もう少し詳しくお伝えすると、 ◎明瞭な料金設定機能を拡張しても追加費用なし といった点になります。 セキュリティ対策を講じたいと考えていても、 このように、arcserveは不明瞭な追加費用はなく、充実した機能とサポート体制が提供されるシステムです。気になる方はHPをぜひチェックしてみてください。 今なら無償トライアルを実施しています! |

5-2. 罰則が強化された

この度の電子帳簿保存法の改正により、電子化へのハードルが大きく下がりました。それにより、罰則も強化されたことに注意が必要です。

罰則の対象になるのは、電子帳簿保存法に準じてないと判断された場合です。例えば、電子取引のデータを改ざんしているような場合になります。

強化された罰則とは、

・追徴課税が課される

・青色申告の取り消し

の2点になります。

それぞれについてもう少し詳しく説明していきましょう。

5-2-1. 追徴課税が課される

故意に電子帳簿保存法に違反しているとみなされた場合、罰則として追徴課税されます。これまでは、追徴税額の35%の重加算税でしたが、今回の法改正により、さらに10%上乗せされることになりました。

この罰則強化は、スキャナ保存データと電子取引データが対象で、電子データを改ざんした場合は罰則の対象になります。

5-2-2. 青色申告の取り消し

悪質な違反の場合、青色申告が取り消される可能性もあります。青色申告が取り消されると65万円の控除がなくなるほか、会社の信用も失うことになるでしょう。

ただし、2023年12月31日までは宥恕期間ということもあり、電子取引の電子データを紙で保存していたとしても「直ちに青色申告を取り消すことはない」と国税庁が回答しています。

6. まとめ

いかがでしたか?2022年の電子帳簿保存法の改正を基に、領収書を始めとした国税関係書類の電子化について説明してきました。

最後にこの記事をまとめると、

◎2022年電子帳簿保存法の改正のポイントは5つで、

①電子取引における電子データ保存義務化

②事前承認制度の廃止

③スキャナ保存におけるタイムスタンプ要件の緩和

④検索要件の緩和

⑤適正事務処理要件の廃止

◎領収書を電子化するメリットは次の5点で、

・紙保管のスペースが削減される

・コスト削減

・紛失、流出を防止

・データ検索が可能

・業務効率の向上

◎領収書を電子化するデメリットは次の2点で、

・初期費用がかかる

・社内業務フロー整備に時間がかかる

◎領収書を電子化する方法は、

①紙の領収書を電子化する場合

【STEP1】紙の領収書をスキャン

【STEP2】タイムスタンプを付与

【STEP3】検索要件に沿った項目で保存

②電子データで受け取った領収書の保存方法

【STEP1】電子データをダウンロード

【STEP2】タイムスタンプを付与

【STEP3】検索要件に沿った項目で保存

◎領収書を電子化する際の注意点は2つで、

①データの安全性を高める必要がある

②罰則が強化された

という点です。

記事の中でもお伝えしてきましたが、領収書をはじめとする国税関係書類の電子化は経理業務を飛躍的に効率化させるものだと言えます。今回の電子取引の電子データの電子保存義務化をきっかけに、社内全体のペーパーレス化を検討してみてはいかがでしょうか。

この記事があなたのお役に立てることを願っています。

コメント