2022年1月に「電子帳簿保存法」改正されました。会計ソフト会社や税理士事務所の一部が騒いでいるだけで、自分にとってはあまり影響ないと思っているかたが大多数かもしれません…

何らかの形で税務申告をしている人は、知っておかないと損をする可能性があります。

なぜなら、2024年1月以降、電子取引でのやり取りは電子保存形式しか申告書類として受け取ってくれなくなるため、控除額が少なくなる可能性があります。

対象者は広範囲です。

以下にあてはまる方々は知っておいてたほうがよいでしょう。

是非、「電子帳簿保存法」に関しての内容を理解して、今後の対応を検討することをお勧めします。

2024年1月には対応ができている必要があるためです。

この記事では、電子帳簿保存法の概要と目的、改正の変更点を、できるだけ分かりやすく解説しました。

さらに、以下の3つのポイントで

A. 電子化

B. スキャン保存

C. 電子帳簿等保存

何をどう対応しないといけないか解説し、備え方に関しても5章で、3つのパターンを解説しています。

・5-1. すべて電子化する

・5-2. 義務化部分の対応と紙・電子保存の組合せ

・5-3. 義務化で対応が必要な部分のみ電子化

この記事を読むことで、電子帳簿保存法への対応ポイントを理解し、対策が取れるようになるはずです。

目次

1. 電子帳簿保存法とは

1-1. 税務申告書類を電子データでも可能にした法律

帳簿や決算書、請求書など国税関係帳簿書類を、一定の条件を満たしていれば電子データでの保存を認めた法律です。

最初は意外と早く、

1998年7月 施行

2005年3月 一部改正 (スキャンデータも電子データとして認める)

その後、何度か一部改正がなされ、直近は以下

2022年1月 改正

この改正で影響範囲が広い義務化要件が加わり、注目されています。

1-2. 経理関連業務の生産性向上が狙い

電子化することで、経理関連業務の生産性向上が図れます。コロナ禍活用することで、基調水準の向上も図れることも期待できます。

今回の改正で、電子データの保存が以前よりも緩和され電子保存のハードルが下がりました。最初から電子データの書類でも、紙の書類でも、両方を電子データで保存しやすくなりました。同時に、書類に改ざん等があった場合の罰則は強化されていますので、きちんとした運用が求められます。

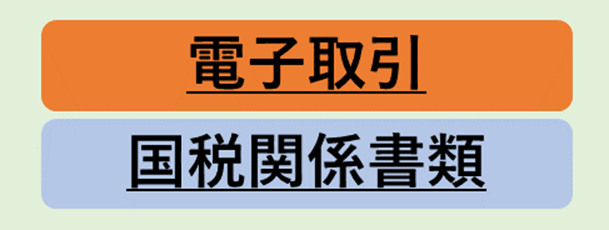

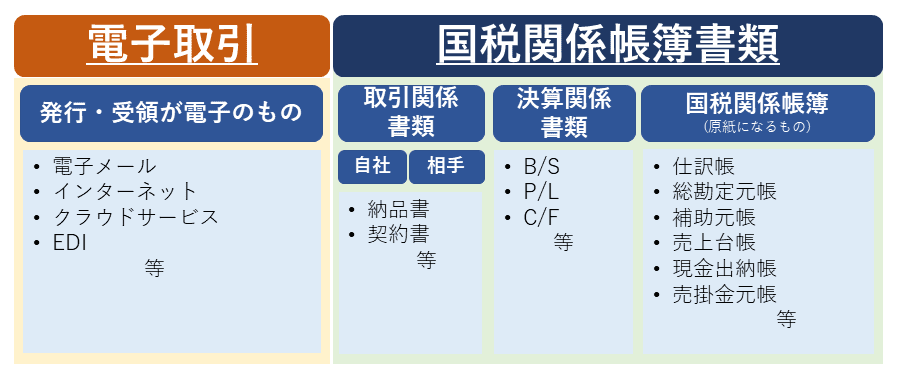

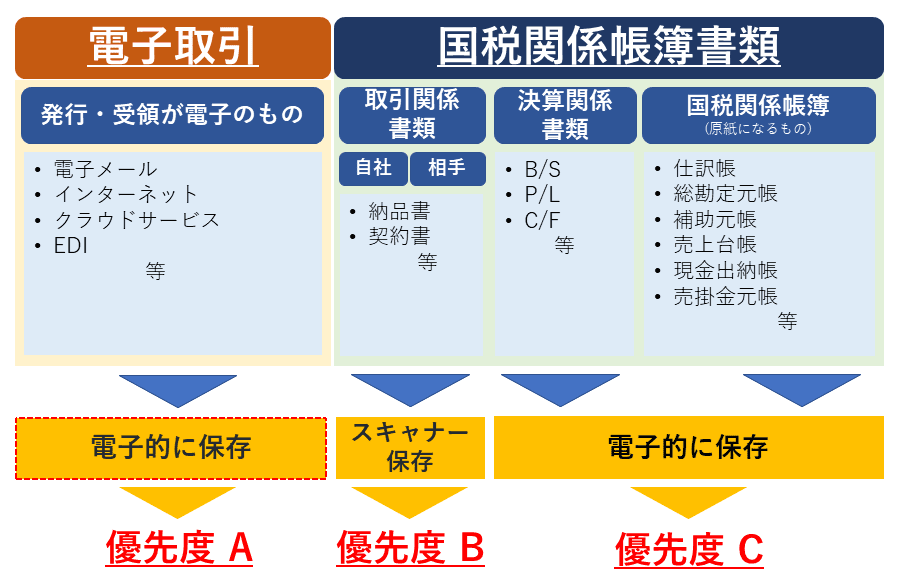

今回の改正を把握するには、以下の2つに分類して捉えると分かりやすいです。

電子取引

紙の文書ではなくデータで授受する方法すべてが該当します。請求書等のPDFをメールでの送付や、Web請求書発行システムなどを利用、EDI取引、クラウドサーバ経由などが該当します。

国税関係帳簿書類

税法上、保存が義務付けられている経理関連の書類です。

改正での2つの分類ポイントの具体的な書類は以下のようになります。

これら全体、または一部を電子保存することを意味します。

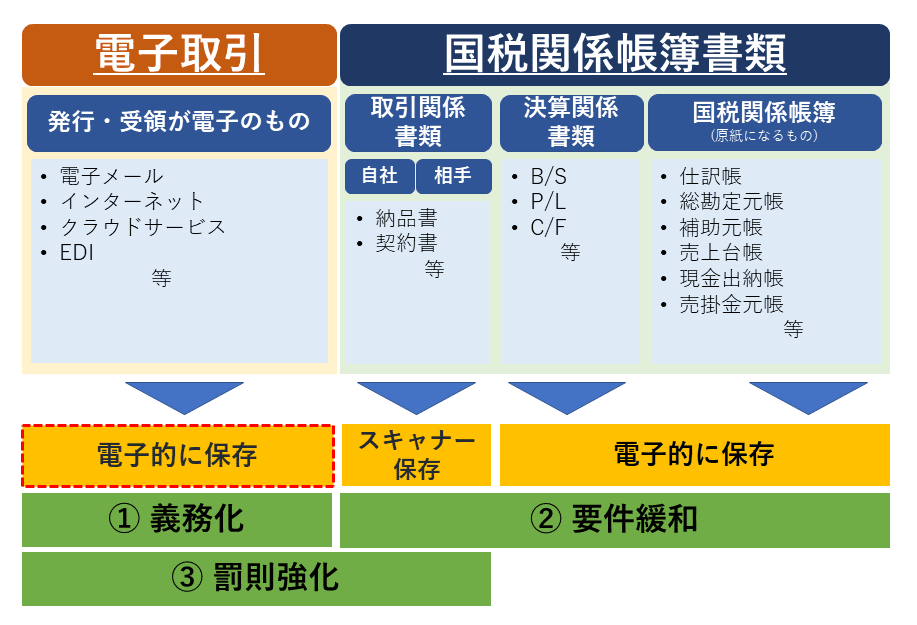

2. 2022年1月改正による3つのポイント

今回の改正では、大きく3つのポイントがあります。

①義務化 ②要件緩和 ③罰則強化

それぞれ、詳しく見ていきましょう。

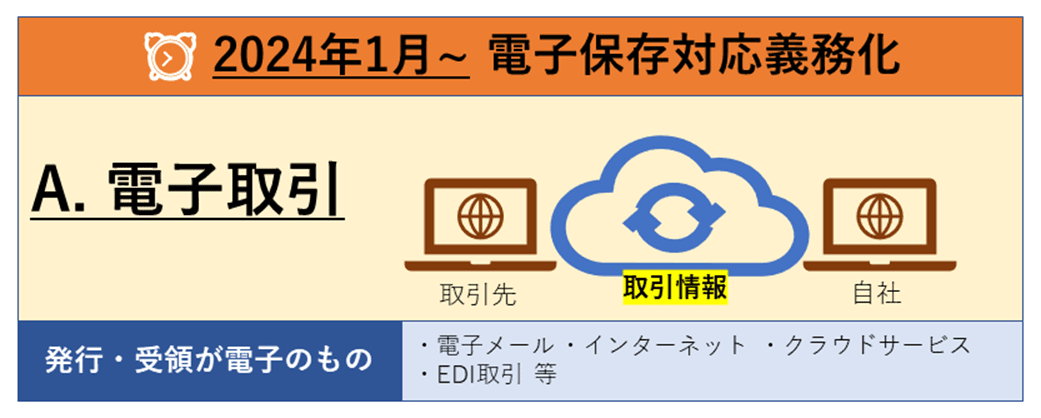

① 義務化

電子的な発行・受領が行われた場合、電子保存のみが有効とされます。当初、2022年1月から義務化適用とされてきましたが、2021年12月に入って、2024年1月から義務化とする猶予期間が設けられました。

紙の保存や、印刷した後にスキャンして保存するような方法も認められなくなるので注意しましょう。

2024年に入る前までの残りの期間で、電子取引に関しては電子化に完全対応しておかないと、ペナルティとして余分に税金を支払うことになるかもしれません。

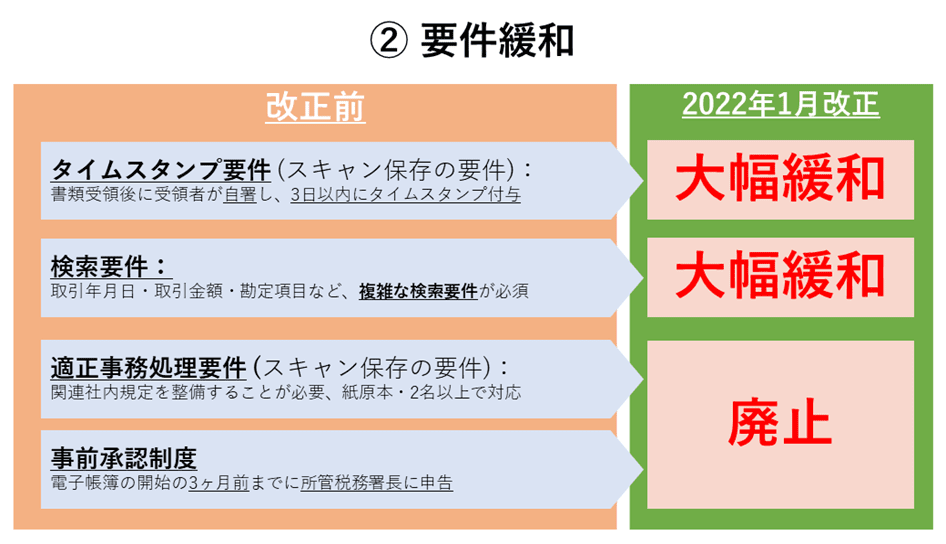

② 要件緩和

電子化をより推進しやすくするために、改正で国税関連書類の保存要件が大幅に緩和されました。また、従来あった一部の要件は廃止になりました。以下で説明していきます。

・大幅緩和

タイムスタンプ要件の緩和

タイムスタンプ (*1) 付与機関が受領後3日以内から、最長約2か月へと大幅に緩和されました。例えば、取引先から受け取った紙の請求書等も、スキャナによる電子データ保存が認められていますが、タイムスタンプが必須でした。

従来は、タイムスタンプの付与を受領後3日以内に行う必要がありましたが、「最長2カ月と概ね7営業日以内」に延長されました。同時に、入力期間内に入力したことが確認できる時刻証明機能を備えているシステムに保存すれば、タイムスタンプが不要になりました。例えば、クラウド上にファイルを保存する際に、時刻証明機能が備わっていて、客観的に保証できる場合等が当てはまります(*2)。

*1 タイムスタンプとは、そのデータがその時に作成されたものであることを証明するために使用される技術でタイムスタンプが付与されたデータは改ざんすることができなくなります。タイムスタンプは一般財団法人日本データ通信協会が認定した事業者が発行するタイムスタンプを付与しなければなりません。

認定を受けたタイムスタンプ事業者には、以下のような「タイムビジネス信頼・安心認定マーク」が付与されるのでこのマーク有無は分かりやすい目安になるでしょう。

・廃止

適正事務処理要件の廃止

スキャン保存に関して、内部統制の一環として不正防止の観点から必要だった「社内規程の整備」や「相互けん制」「定期的な検査」が不要になりました。いままで、定期検査まで保存が必要だった紙の原本の保存も不要になりました。

事前承認制度の廃止

電子化にあたって、事前に税務署からの承認が必要でしたが、廃止されました。必要とされるスキャナや会計システムなどを揃えて基準を満たせば、だれでも導入ができるようになりました。

③ 罰則強化

電子取引においても、スキャナ保存と同じ罰則が設けられました。

隠ぺいや偽装など悪用があった場合、申告漏れに生じる重加算税が10%加重されることになります。

(2022年1月1日以降に法定申告期限等が到来する国税について適用)

『電子データに関連して改ざん等の不正が把握された場合にも、法第8条第5項(電磁的記録の記録事項に関連した仮装・隠蔽の場合の重加算税の加重措置)と同様に、重加算税が 10%加重される』

とあります。

3. 義務化のタイムリミットは2023年の12月末!改正でうける影響まとめ

2024年1月からは、電子取引に関しては電子保存のみが申告書類として認められ、紙や印刷したもののスキャンは認めらなくなります。

コロナ禍でリモートワーク環境が進んでいることから、メールやインターネット経由での取引は、常態化していることから、企業・個人どちらも電子取引の電子保存は避けられなくなるでしょう。個人への影響は、最悪控除額の減額、法人では、課税率が上がる可能性があります。個人、法人で、どのような影響があるか見ていきましょう。

3-1. 個人がうける影響

特にフリーランスや個人事業主として働いていて、青色申告をされている方は、電子取引の電子保存対応をする必要があります。対応を怠ると、納税の際、青色申告として認められない、もしくは制限が課される可能性がでてきます*。

また、2020年分の個人事業主の確定申告から、従来通り「青色申告の最高65万円特別控除」を受けるにはe-Taxでの申告もしくは電子帳簿保存が必要となりました。※該当しない場合は、最高55万円まで控除額が減額

* 参考: 問42の回答 国税庁: 電子帳簿保存法一問一答【電子取引関係】

3-2. 法人がうける影響

電子保存の要件が緩和された一方で、罰則の強化もされているので、データ保存管理はしっかり行う必要があります。社員がデータを変更しただけでも隠蔽・改ざんと見なされる恐れもあり注意して情報を管理しないと課税率が大きくなり経営を圧迫する一因になる可能性もありえるということです。

一方で良い影響もあります。コロナ下でのリモートワーク対応、出社せずに経理処理できるようになるなど、生産性向上の観点からも、国税関連書類等含めた、経理業務の電子化は業務全体の効率化につながっていきます。DX化に対応していくことで生産性・業務効率が図れることは大きなメリットです。

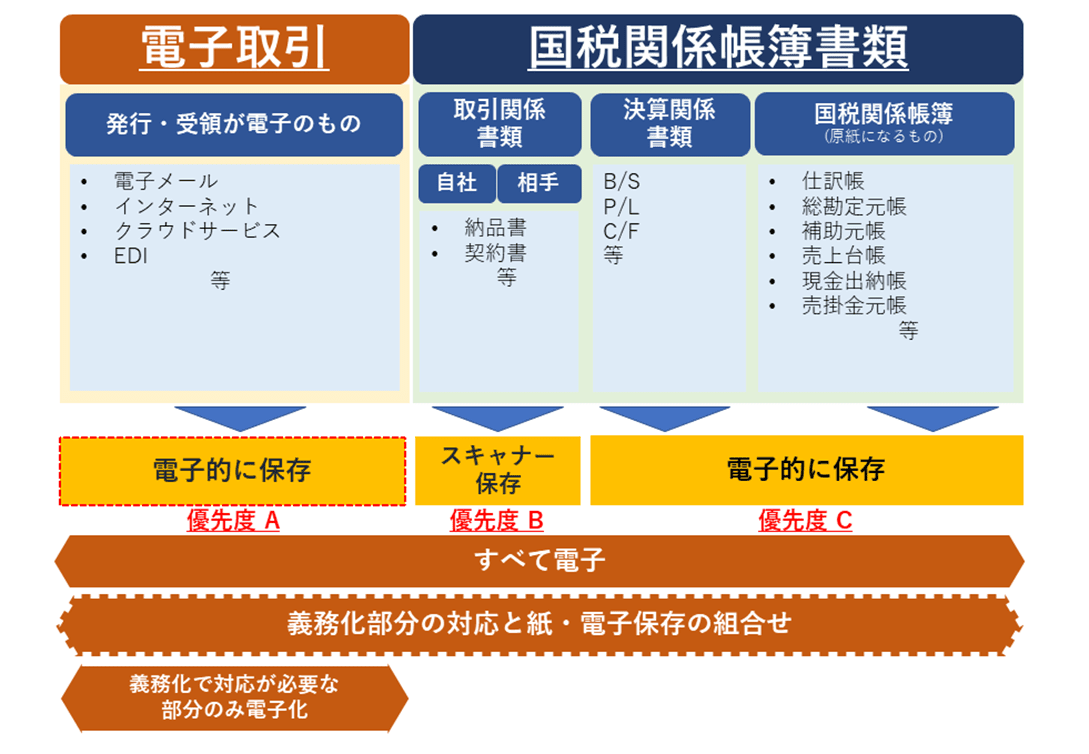

4. 【簡単図解】電子帳簿保存法への対応優先順位まとめ一覧

改正によって、義務化対応部分があるので、いつまでに、なにをしないといけないかを、ABCで優先順位付けしました。

【簡単図解 – 対応の優先度 A B C】

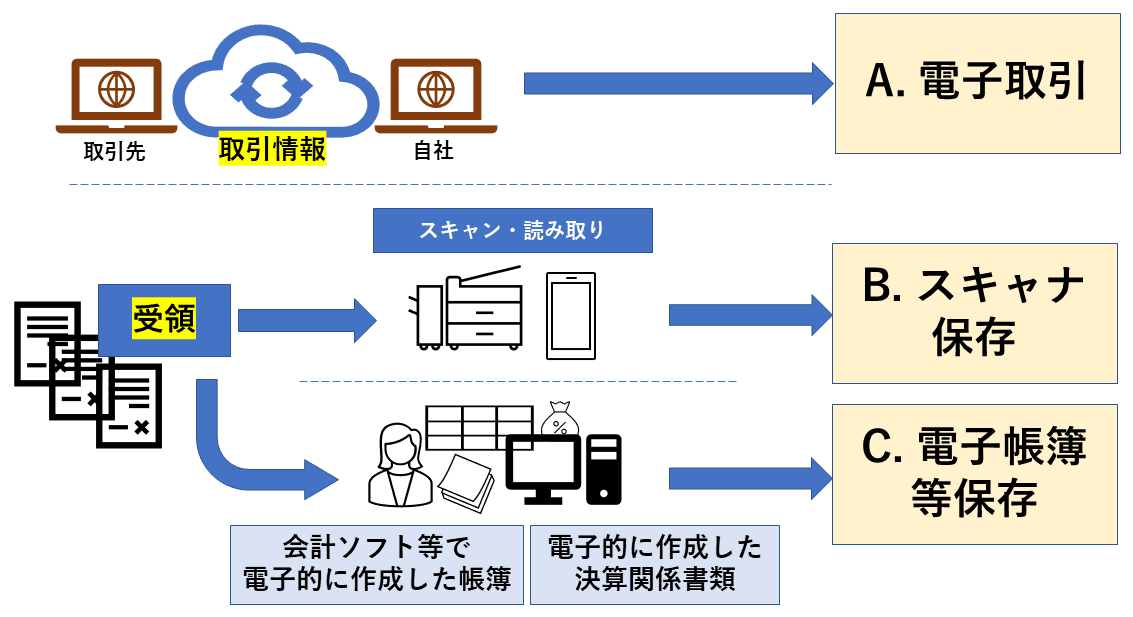

優先度 A~C のそれぞれを、実際の取引から発生したプロセスで捉えてみると、より具体的に何に対応する必要があるかイメージできると思います。

優先度ABC、それぞれ見ていきましょう。

A. 電子取引

2024年1月1日から電子取引で発生したファイルは、電子保存が義務化対象となります。電子保存したもののみが申告書類として認められます。つまり、2023年12月末までには電子保存の体制で運用準備が整っている必要があります。

電子取引は、メールやインターネット上での取引全般が対象になります。

法人でも、個人でも、申告対象とするものをオンライン(例えば、Amazonや楽天等)で購入した場合、電子メールでの請求書のやり取り等も対象になります。取引の際に発生する、注文書、契約書、送り状、領収書、見積書その他これらに準ずる書類に通常記載される事項です。

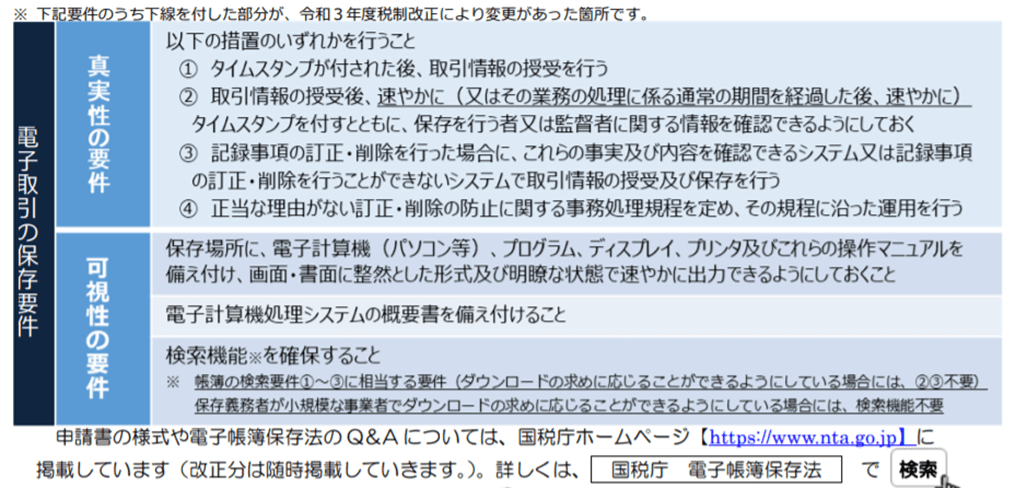

◆ 重要な2つの要件【真実性・可視性】を満たす必要性

国税庁の資料では、電子取引上の保存要件を以下のように提示しています。なかなか読みときづらいので、わかりやすく説明していきます。

*引用元: P4 電子帳簿保存法が改正されました PDF (国税庁ホームページ)

【真実性の要件】

保存に関して、真実性の要件というものがあります。要は、客観的な日時であることを証明できるようにしておく必要があります。①~④ のどれかの措置を実施する必要があります。

客観的な日時を証明するためには、確実なものがタイムスタンプということになっていて、真実性が確保できれば別の方法でもいいと言う事になります。①~③を選択する場合、何らかのシステムを導入して運用することになりますので、追加費用がかかることになります。

コストのかからない選択肢は、電子取引に関する事務処理規定を定め運用することです。データを受け取った際に社内でどのように扱うかルールをしっかり規定しておく事が大切になります。どこに保存し、削除、変更する際には どういう手順で記録を残すのかなど事前に決めておかなくてはなりません。

この規定に関しては、国税庁サイトのサイトでサンプルを提供しています。

参考資料(各種規程等のサンプル)ページ の電子取引に関するものから、法人向け・個人向けのサンプルがダウンロードできるので参考にされるといいでしょう。

【可視性の要件】

必要なデータをいつでも閲覧できるようにして確実に整理し、検索できる状態にしておくことが求められます。改正によって、検索要件も緩和され「取引年月日、取引金額、取引先」の三項目を検索できることに限定されました。

ファイルサーバーなどに入っているデータは検索が困難な為、検索が可能になるようにデータにあらかじめ、日付、金額、取引先などを明記しておくことで検索が可能になるようにあらかじめ準備が必要です。

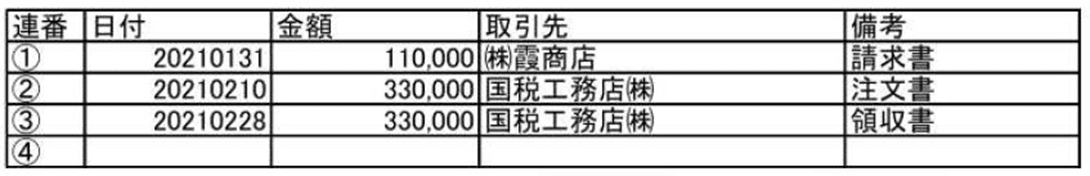

自力で検索可能にしたい場合は、エクセル等で索引作成をすることも認めています。

こちらも国税庁のサイトで簡単なエクセルシートサンプル(索引簿の作成例)(Excel/11KB)も入手できます。

エクセルで要件を満たす場合は、以下のようにリスト化していくことが必要になります。

件数が多くなると、マニュアルでリスト化してデータを管理するとなると難しい部分があり、やはり適切に検索を行えるシステムを導入するほうが確実と言えそうです。コストはかかりますが、保存要件に対応したクラウドサービス等(電子保存システム等)のシステムを利用することも検討するといいでしょう。7章でのJIIMA認証を参照するとどのようなシステムがあるか把握できると思います。

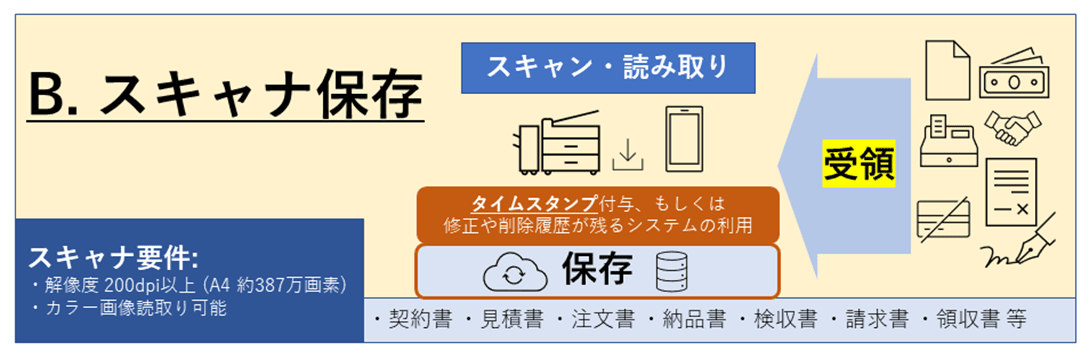

B. スキャナ保存

各税法で保存が義務づけられている書類は、紙からスキャナで読み取った電子データの形式で保存することができます。改正の要件が緩和され、スキャナ保存への移行もしやすくなりました。2022年1月改正後からは、いつからでも任意のタイミングで開始できます。

対象となる書類は、取引関連の書類です。

取引相手から受け取った書類、自身で作成し取引先に交付する書類の写しになります。

契約書、見積書、注文書、納品書、検収書、請求書、領収書等です。

保存区分として、重要書類と一般書類に分けられ、それに基づいて保存しておいたほうが調査等の際に困りません。

| 書類区分 | 重要書類 | 一般書類 |

| 資金やモノの流れに直結・連動する書類 | 資金やモノの流れに直結・連動しない書類 | |

| 契約書、納品書、請求書、領収書など | 見積書、検収書、注文書など |

詳細な区分を確認したい場合は、

国税庁の「電子帳簿保存法一問一答【スキャナ保存関係】」資料のP4にある、 国税関係帳簿書類のスキャナ保存の区分 を参照ください。

取引関連の書類を紙保存からスキャン保存にするメリット

コスト削減

帳簿書類を紙で管理している場合、紙代や印刷代、郵送費などのコストだけでなく、紙文書を保管するスペースの確保や、ファイリングや封入封緘などの管理の手間が発生します。

電子帳簿保存法に対応してペーパーレスを実現することで、そうしたコストを削減できるだけでなく、紙文書ならではの人的コストも抑えることができるでしょう。

帳簿書類の検索性向上・業務効率化

紙ベースの書類管理では、帳簿書類の閲覧が必要になった際、保管場所から資料を探し出すのに時間がかかり、業務が停滞しやすいという課題がありました。電子データとして保存していれば、検索機能で必要な書類を速やかに探し出すことができます。バックオフィス業務が効率化され、監査対応のスピード向上にもつながるでしょう。

テレワークの促進・定着

紙ベースで文書管理をしている場合、帳簿書類を印刷したり取引先に郵送したりといった作業は、基本的にオフィスでしか行うことができず、やむを得ず出社しなければならないケースが少なくありません。電子化することでシステムを介して自宅からでも帳簿書類を確認したり発行したりといった作業を行うことができるようになります。

電子化(スキャン保存)のデメリット

スキャン保存のためシステムもしくはタイムスタンプへの追加投資が必要な点です。

要件は緩和されましたが、電子データでの書類を紙と同レベルの信頼性をもつ正式な書類として保存するためには、保存されているデータが「改ざんされていない原本書類である」原本性を証明するものが必要です。

原本性を証明するには、タイムスタンプのシステムを利用するか、電子帳簿保存法に対応しているシステムを使用するかどちらかになります。

個人・企業の規模や投資可能額とそれに見合ったメリットがあるかを判断して進める必要があります。国税庁では、ペーパーレスを推進していますが、従来通りの紙運用も選択できます。

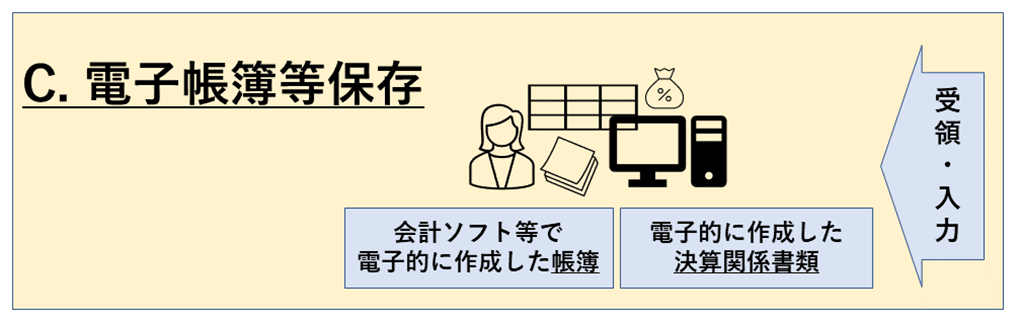

C. 電子帳簿等保存

電子帳簿等は、国税関係書類でも帳簿類といわれる部分で、原紙になるものや決算書に相当する部分で、納税にあたり根幹の部分になります。

ここを電子化することは、電子帳簿保存法に対応している会計システムを導入検討し電子化を進めることを意味します。

公益社団法人日本文書情報マネジメント協会(以下「JIIMA」)のサイトで認証製品一覧があります。

電子帳簿ソフト法的要件認証製品一覧

JIIMAが電子帳簿保存法に規定する機能要件に適合するか機能の仕様について取扱説明書等で確認を行い、法的要件を満たしていると判断し認証しています。以下のような認証ロゴがあります。

*厳密に把握されたい方は国税庁の「電子帳簿保存法一問一答【電子計算機を使用して作成する帳簿書類関係】」を参照ください。

5. 義務化までに考えられる3つの備え方

個人・組織の事情によって対応方法は様々ですが、義務化に備えて大きく3つ方法が考えられます。

義務化をきっかけに、すべてを電子化する、どうしても一部紙での運用が必要な業種・業態の場合は紙と電子の組合せ。義務化対応が必要な電子取引部分のみを対応する3つの備え方です。今後も電子化の流れが戻ることはないでしょうから、すべて電子化を目指すことをお勧めします。

5-1. すべて電子化する

5-2. 義務化部分の対応と紙・電子保存の組合せ

5-3. 義務化で対応が必要な部分のみ電子化

5-1. すべて電子化する

4章で提示した優先度ABC (A. 電子取引, B. スキャナ保存 C. 電子帳簿等保存) のすべてをペーパーレス化、電子保存に移行するアプローチです。この方法が長期的には経理業務を効率化しやすい方法です。電子化すると紙ベースよりも統合的にデータを俯瞰したり、分析することが容易になります。納税申告の義務化の対応だけでなく、社内の決算・経理情報の共有、見える化が実現できるようになります。

5-2. 義務化部分の対応と紙・電子保存の組合せ

A+B もしくは、A+C を組み合わせて、電子保存化をすすめていくアプローチです。

A+B 電子取引の電子保存と従来は紙保存部分をスキャン保存に切り替えることで、紙保存スペースが不要になり、必要なドキュメント類を整理しやすくなります。

A+C 電子取引の電子保存対応とあわせ、帳簿類を会計システムで電子的に作成するアプローチです。通常業務上、紙ベースでのやり取りをスキャン保存する手間をかけることが難しい場合は、帳簿類の電子作成による効率化から手を付けることをお勧めします。

5-3. 義務化で対応が必要な部分のみ電子化

Aの電子取引のみを電子化対応するアプローチです。B Cは従来通りを踏襲するので、現状業務への負荷は最低限で済みます。当面の対応はこちらで問題ありませんが、結果的に電子・紙、両方の運用になり煩雑になりがちで長期的にみると効率化が図れない恐れがあります。

6. 電子帳簿保存法の改正後の注意点

6-1. 電子取引の電子保存義務化は2024年1月

電子取引の電子保存義務化対応は2024年1月からです。2025年時の申告時点では通年分が電子保存対応されている必要がありますので、注意しましょう。

6-2. 帳簿類の保存は7年間

会社法上では書類の種類によって異なりますが、帳簿類に関して7年の保存期間が必要になるので、紙・電子どちらの場合にしても、各組織によって運用面、予算面等を十分検討して最適な方法での運用をお勧めします。

7. 電子帳簿保存法に対応したシステム

主要な会計システムソフトやサービスを提供しているベンダーは、すでに対応に動いています。

現状、完全対応と一部対応など、ベンダーの状況によってばらつきがありますが、最終的には完全対応できるようにアップデートしていく流れになるでしょう。

2022年2月時点で、電子帳簿保存法対応を謳っている会計ソフト12製品をあげます。

法人向けクラウド型会計ソフト12選 (2022年2月現時点)

| サービス名 | 提供形態 | 無料トライアル | サポート | 料金 |

| クラウド会計freee | クラウド | 〇 | 電話/メール/チャット | 月2,380円~ / ユーザー |

| マネーフォワードクラウド会計 | クラウド/オンプレミス | 〇 | 電話/メール/チャット | 月2,980円~ |

| 弥生会計オンライン | クラウド | 〇 | 電話/メール/チャット | 年26,000円~ |

| 弥生会計 | オンプレミス | 〇 | 電話/メール | 年44,000円~ |

| やよいの青色申告申告オンライン | クラウド | 〇 | 電話/メール | 年8,000円~ |

| やよいの青色申告 | オンプレミス | 〇 | 電話/メール | 年12,000円~ |

| 勘定奉行クラウド | クラウド | 〇 | 電話/メール | 年60,000円~/ライセンス |

| SuperStream-NX | クラウド | – | メール | お問い合わせ |

| FXクラウドシリーズ | クラウド | – | 電話 | お問い合わせ |

| 大蔵大臣NX | クラウド/オンプレミス | 〇 | 電話/メール | 220,000円~/スタンドアロン |

| JDL IBEX会計net | クラウド/オンプレミス | – | 電話/メール | 月2,480円 |

| クラウド発展会計 | クラウド | 〇 | 電話/メール | 月5,000円 |

参照: https://saas.imitsu.jp/ct-0031-sp4264 および各社サイト

また、公益社団法人日本文書情報マネジメント協会(以下「JIIMA」)の認証を取得し、サイトに掲載されているベンダー製品は、電子帳簿法対応としてお墨付きですので、サイトで確認すれば確実でしょう。

認証製品は、4章であげたA 電子取引 B スキャン保存 C 電子帳簿等保存 に該当する分野にわけてJIIMAサイト上で整理されています。ABCを個別で対応していきたい場合は、一番早い判断基準になります。

◆ 電子取引ソフト法的要件認証製品一覧 ← A. 電子取引上での活用の参考になります。

◆ 電帳法スキャナ保存ソフト法的要件認証製品一覧 ← B. スキャン保存部分での活用の参考になります。

◆ 電子帳簿ソフト法的要件認証製品一覧 ← C. 電子帳簿等保存での活用の参考になります。

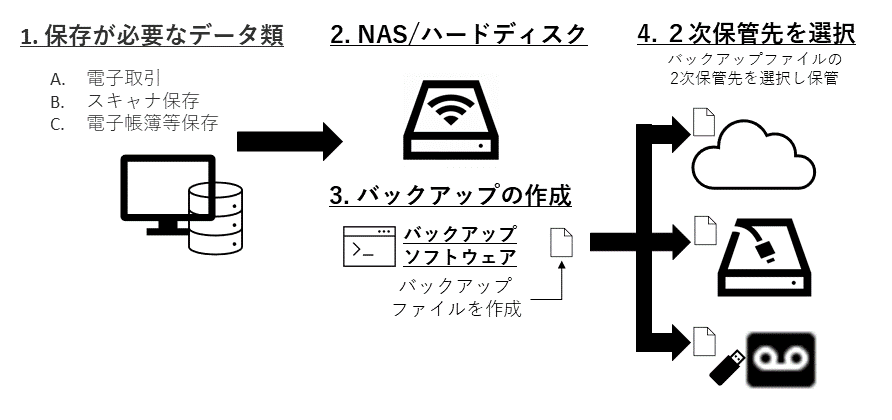

8. 電子帳簿保存法の対応と合わせてバックアップ方法・体制の見直しが重要

電子帳簿保存法では、保存データのバックアップは要件に入っていません。ただし、国税関連書類に係るドキュメント自体が、企業存続上とても重要なデータです。万一何かあった場合、無くなってしまったでは済まされないくらいリスクは高いはずです。

また、これらのデータのほとんど7年程度の長期保存が必要なものです。

4章で分類した、A. 電子取引 B. スキャナ保存 C. 電子帳簿等保存 それぞれのデータがバックアップ対象になります。

お勧めは、

必要なデータをNASに集約して、バックアップを作成・保存、2次バックアップも実施する方法です。

以下のようなイメージです。

4つのステップで見ていきましょう

1. 保存が必要なデータ類

A. 電子取引 や B. スキャナ保存からは、日々保存が必要なデータが発生します。C. の電子帳簿等保存 は、会計ソフトを利用して入力をしているので、ソフトで提供しているバックアップデータ抽出方法でデータを定期的に保存しておく方法があります。エクセルやCSVでデータをエクスポートして、その情報を保管しましょう。

2. NAS/ハードディスクにファイルを集約

データNASもしくはハードディスクを確保し、A B C のデータを集約して保存しておきます。

ハードの故障リスクを考えた場合は二重化 (Raid1) の構成のNASを利用することをお勧めします。

3. バックアップの作成

バックアップソフトウェアで、集約したデータのバックアップデータを作成し、保存します。

4. 二次保管先を選択

災害だけでなく、マルウェアやランサムウェア被害などのリスクも考え、二次保管先を確保し、バックアップファイルを保管します。

※ 作成したバックアップファイルが正しく復元されているか、定期的に確認することもお勧めします。

ここまでできれば、結構盤石なデータ保護対策になるでしょう。

調査・監査への対応だけではなく、自然災害のリスクの高い日本です。電子帳簿データも含めた、事業継続の観点からもデータの安全なバックアップと復元はとても重要です。是非、データのバックアップをしておきましょう。

9. まとめ

税務申告書類の電子データ化を推進する目的で電子帳簿保存法は制定され、2022年1月から改正され、2024年1月からは、電子取引での書類は電子的保存が義務になりますので、必ず電子保存をする準備を始めましょう。

改正によって、義務化、要件緩和、罰則強化の3つのポイントで見直しが図られ、義務化とデータ保存へのハードルが下がったことで、2024年を迎える前には準備を整えておく必要があることをお話ししました。

個人・法人の区別なく、電子保存の対応が必要になったので、経理業務の効率化、リモート対応を考えれば、電子化は避けられないでしょう。このタイミングで電子化をすすめることを検討しましょう。

データのバックアップ義務はないですが、会社法では帳簿類の7年間の保存義務があることですし、最近では予期しない自然災害の発生やサイバー攻撃による被害も増えているようです。データバックアップは絶対にとっておくことをお勧めします。

電帳簿保存法の概要、対応の必要性、対応へのアプローチ等、ご参考になれば幸いです。

ありがとうございました!

コメント